O Instituto Brasileiro do Meio Ambiente e dos Recursos Naturais Renováveis (IBAMA) firmou novo entendimento quanto a declaração do porte do empreendimento, e esta alteração tem impacto direto ao cálculo da Taxa de Controle e Fiscalização Ambiental (TCFA).

A partir do exercício de 2024, o porte econômico a ser declarado, será da matriz e da filial conjuntamente, considerando a renda bruta anual da pessoa jurídica como um todo para a base de cálculo da taxa.

A reavaliação do entendimento sobre o cálculo da TCFA ocorreu no âmbito de um processo administrativo que discutiu a autuação de uma empresa do setor de transporte rodoviário. Essa empresa foi autuada por supostamente declarar a sua filial como porte pequeno no CTF/APP, quando a sua matriz possuía porte grande.

Por meio do Parecer nº 00001/2023/DITRIB/PFE-IBAMA-SEDE/PGF/AGU, proferido nos autos daquele processo, o IBAMA declarou que as filiais integram o patrimônio da sociedade empresária e, portanto, não possuem uma pessoa jurídica distinta. O órgão alega que, embora as filiais possuam inscrição individual no CNPJ, essa inscrição é derivada do CNPJ da matriz, diferenciando-se somente pelo número do dígito identificador.

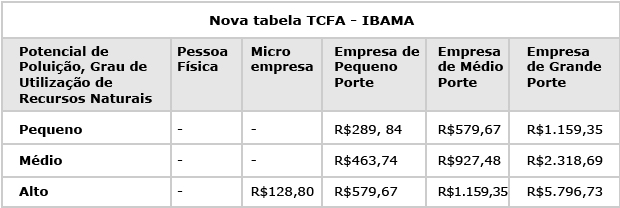

A Taxa de Controle e Fiscalização Ambiental (TCFA) é devida trimestralmente por empresas que são classificadas como potencialmente poluidoras, junto ao Cadastro Técnico Federal de Atividades Potencialmente Poluidoras e Utilizadoras de Recursos Ambientais (CTF/APP).

A determinação da taxa é realizada com base nas atividades especificadas no anexo VIII da Lei nº 6.938 de 1981, e o seu valor é estabelecido de acordo com o porte (receita bruta) da empresa, e o grau de poluição potencial ou de utilização de recursos naturais.

A ausência de pagamento ou pagamento inferior da TCFA, nos prazos devidos, permite ao IBAMA a realizar o lançamento do crédito de oficio e enviar uma notificação de cobrança pelo Correio e não emitir uma Certidão Negativa de Débitos.

Para mais informações, consulte os profissionais da RT – Reserva Técnica.